اولویتهای هر کشور نشانگر رویاها وکابوسهای آن و بیانگر دیدگاههای مختلف درباره چگونگی عملکرد اقتصاد است.

اولویتهای کشوری مانند ایران که برای بیش از چهاردهه به تورمهای دورقمی عادت کرده، ولی هیچگاه دچار ابرتورم هم نشده، با کشوری مثل آمریکا که مردمش تورم ۵درصدی را هم تحمل نمیکنند یا کشورهایی مانند مجارستان و آلمان که ابرتورمهای بزرگی را تجربه کردهاند و از هرگونه افزایش تورمی هراس دارند، متفاوت است.

با وجود عادت جمعی به تورمهای دورقمی (حدود ۲۰ تا ۳۰درصد) تورمهای سالهای اخیر در کانالی بالاتر از کانال ۲۰ تا ۳۰درصد بودهاند که سبب شده، هم مردم و هم سیاستگذار یکصدا به دنبال کاهش تورم و ورود آن به کانال بلندمدت خود باشند.

اما این چگونه ممکن است؟

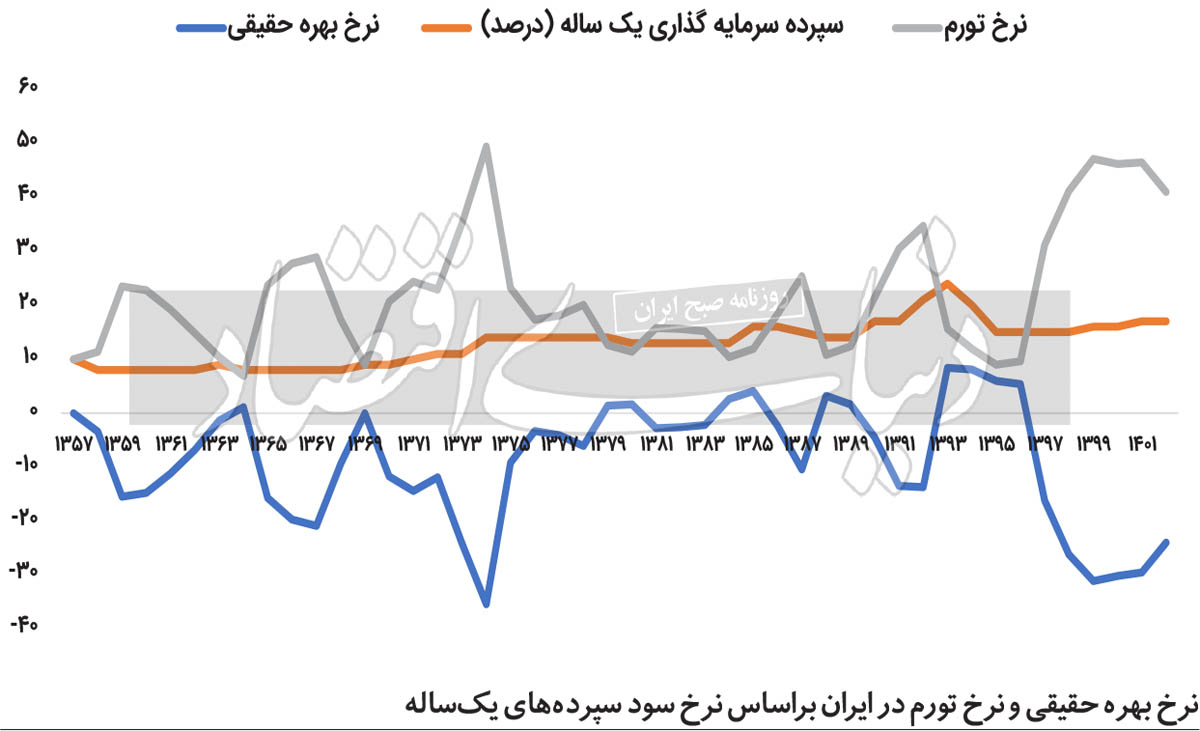

دو دیدگاه عمده در ایران در این خصوص به وجود آمده است: اول طرفداران جریان اصلی علم اقتصاد که به دنبال مدلهای علمی (یا به قول برخی مدلهای کتابهای درسی) هستند و میگویند بدون افزایش نرخ بهره اسمی و رسیدن بهره اسمی به تورم و صفر شدن نرخ بهره حقیقی (نرخ بهره اسمی منهای تورم) امکان کاهش نرخ تورم در ایران به محدوده تکرقمی مثل بیش از ۱۰۵ کشور جهان وجود ندارد.

این دسته افزایش نرخ بهره (اهرم اصلی سیاست پولی) را در کنار انضباط بودجه دولت (سیاست مالی) و جلوگیری از بارهای فرابودجهای بر بانکها توصیه میکنند.

شواهد جهانی کاملا موید نظر این دسته است.

همچنین شواهد داخلی از سالهای ۹۲ تا ۹۶ هم نشان میدهد با مثبت شدن نرخ بهره حقیقی، نرخ تورم در ایران تکرقمی شد.

دسته دوم معتقدند اقتصاد ایران با دیگر کشورها تفاوت جدی دارد و سیاست متعارف پولی (تغییرات نرخ بهره) در این اقتصاد مثل اقتصاد کشورهای دیگر کار نمیکند.

این دسته مهمترین تفاوت ایران با کشورهای دیگر را در نکول پنهانشده در ترازنامه بانکها میدانند؛ یعنی حجم بزرگ وامهایی که داده شده، ولی بدون اینکه پس داده شوند، مدام امهال و استمهال میشوند و بمب ساعتی هستند که با افزایش نرخ بهره میتوانند منفجر شوند.

این دسته ایجاد محدودیت بر ترازنامه بانکها وکلهای پولی را توصیه میکنند.

دسته اول در پاسخ به این استدلال دسته دوم میگویند که بدون افزایش نرخ بهره، نکول استراتژیک (strategic default) در نظام بانکی وجود خواهد داشت و این بمب ساعتی نهتنها خنثی نشده، بلکه بزرگتر هم خواهد شد.

از نظر این دسته، افزایش نرخ بهره، پله اول جلوگیری از اضافه شدن به انبار مهمات این بمب ساعتی است.

همچنین این دسته معتقدند کنترل ترازنامه و محدودیتهای مقداری صرفا در شرایطی که نرخ بهره حقیقی به صفر نزدیک است کار میکند و نباید انتظار داشت که جای نرخ بهره را بگیرد.

اما تئوری اقتصاد به ما میگوید، در شرایطی که سیاست پولی انبساطی مخارج کل مصرفکنندگان، بنگاهها و دولتها را بر روی کالاها و خدمات افزایش میدهد، آیا این تقاضای جدید به افزایش تولید و اشتغال میانجامد یا فقط قیمتها را بالا میبرد و سرعت تورم را زیاد میکند؟

واضح است که بدون افزایش نرخ بهره و در شرایطی که کشور چهاردهه در شرایط پولی انبساطی (نرخ بهره منفی) زندگی کرده، هر افزایش تقاضایی، چه از سمت انتظارات و چه از سمت دولت به تورمهای بالاتر منجر شده و امکان کاهش تورم هم وجود ندارد.

تصمیمات بانکمرکزی اساس سیاست پولی را شکل میدهد. سیاستهای پولی و بودجهای تنها در کشورهایی از یکدیگر جدا هستند که به لحاظ مالی توسعهیافته باشند و دولت مجبور نباشد کسری بودجه را با چاپ پول جبران کند، بلکه بتواند برای پرداخت پول در آینده از روش استقراض (انتشار اوراق) استفاده کند و بانکمرکزی تعیین کند چه مقدار از این بدهیها پولی شوند، یعنی شکل پول یا معادل آن را به خود بگیرند و مابقی بدهی به صورت اوراق قرضهای که نرخ بهره دارد منتشر شود.

برای روشنتر شدن موضوع باید این قضیه را شفاف کنیم که نرخ بهره چگونه باعث تغییر رفتار و کاهش تورم میشود.

بانکمرکزی در راستای اجرای سیاست پولی خود، با عملیات بازار باز برای دستیابی به نرخ بهره هدف خود در بازار بینبانکی، به خرید اوراق دولتی (افزایش ذخایر و کاهش نرخ بهره) و فروش اوراق دولتی (کاهش ذخایر و افزایش نرخ بهره) میپردازد.

عملیات بازار باز موجب نوسان پایه پولی و نرخهای بهره شده و مقدار حجم پول در معاملات (M1) و دیگر مقادیر کلی پول را تغییر میدهد.

در این منظومه نرخ بهره در بازار پول هزینه وجوهی است که میتوانند به مشتریان خود وام دهند یا در اوراق بهادار سرمایهگذاری کنند.

با افزایش این هزینه بانکها نرخ بهره وامهای خود را بالا میبرند و در اعطای اعتبار گزینشیتر عمل میکنند.

در نهایت این سیکل به کاهش مصرف و سرمایهگذاری که از اجزای تقاضای کل هستند منجر شده و سبب کاهش تورم میشود.

سیاستی که از اوایل سال 1400 با کنترل مقداری ترازنامهها توسط بانکمرکزی، تامین مالی از طریق شبکه بانکی را با محدودیت جدی مواجه کرده است هرچند در کل سیاست قابل قبولی است و باعث شده اندکی از انبساط پولی در کشور جلوگیری شود؛ اما در ایران با توجه به پایین بودن نرخ سود و بالا بودن نرخ تورم، نرخ بهره حقیقی همواره منفی است که خود به خود به تقاضای بسیار بالا برای تسهیلات منجر شده و کشور را به ورطه تورمهای بالا میکشاند و به جز منافعی کوچک در کاهش تورم در مقابل هزینههای بزرگی مانند تحمیل رکود دستاورد دیگری نخواهد داشت.

به عبارت دیگر در شرایطی که نرخ بهره در ایران منفی است، هرگونه سیاست نامتعارف پولی نظیر کنترل مقداری ترازنامه (کلهای پولی) هرچند ممکن است اثرات کوتاهمدت و کوچکی داشته باشد، اما به هیچ وجه نمیتواند به عنوان راهحل جایگزین افزایش نرخ بهره (صفرکردن بهره حقیقی) عمل کند.

«روزنامه دنیای اقتصاد - 12 اردیبهشت 1403»