سامانه کدال در بحبوحه انتشار صورتهای مالی ششماهه و به تبع آن گزارشهای تابستان قرار دارد.

این در حالی است که ترافیک گزارشهای مهرماه نیز به این سایت پرطرفدار افزوده شده است.

هرچند تا لحظه تنظیم این گزارش، برخی از صورتهای مالی منتشر نشده است، اما بررسیها نشان میدهد که وضعیت کلی عملکرد ششماهه شرکتها به لحاظ سودآوری قابل قبول نیست.

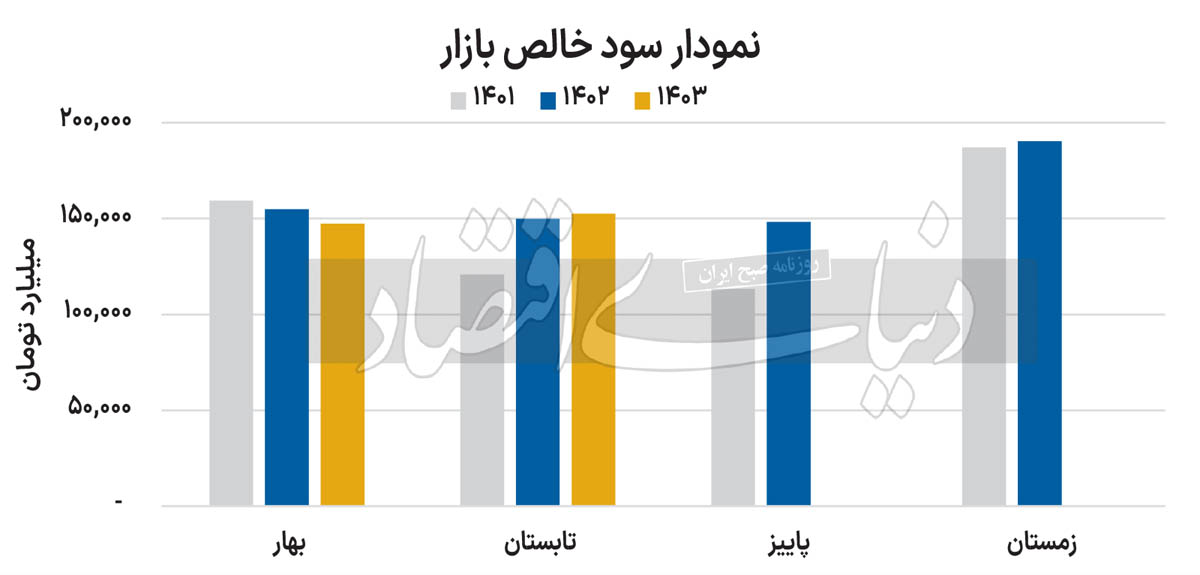

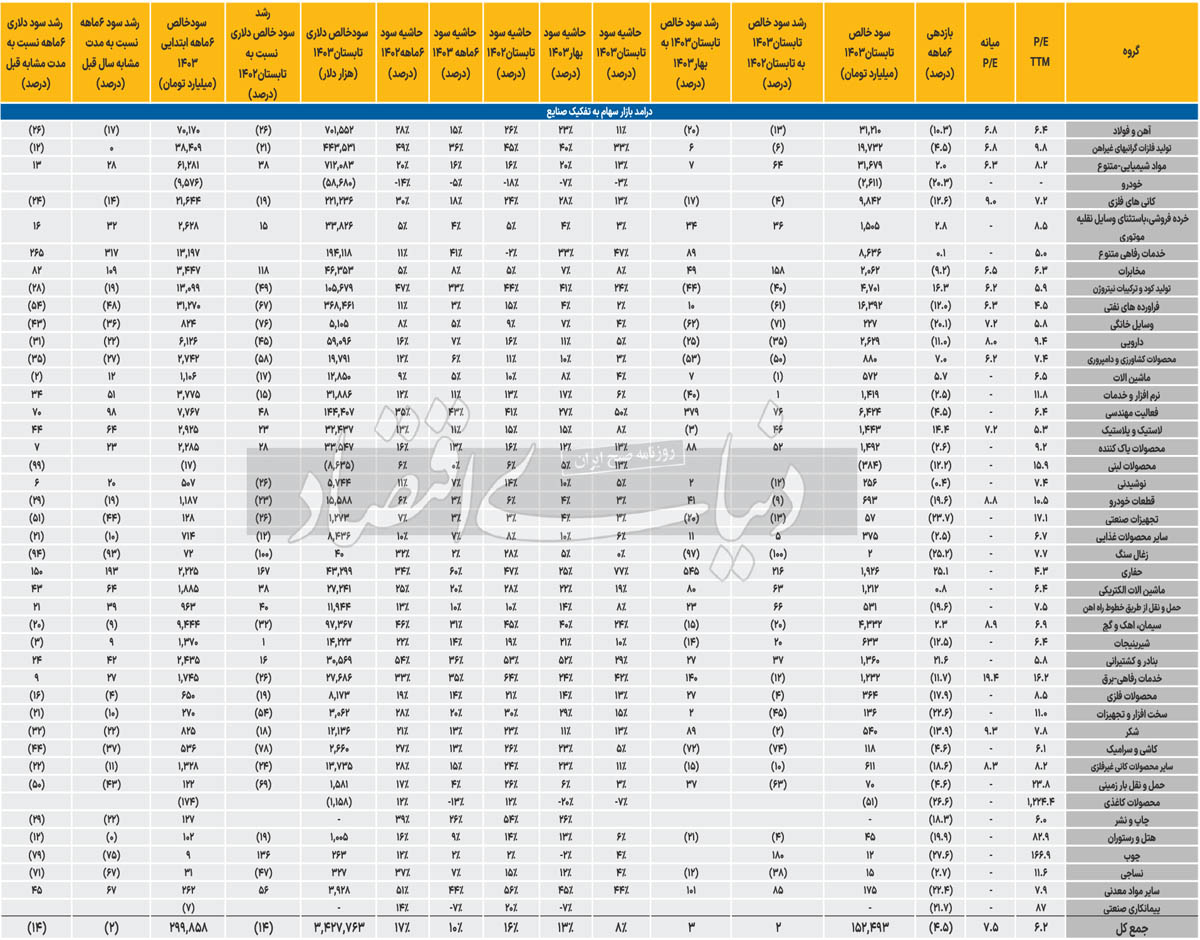

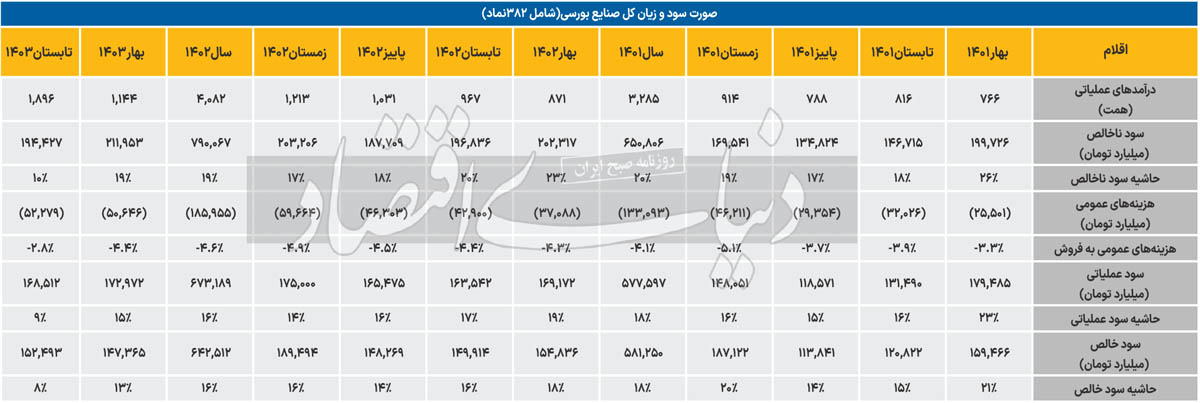

صنایع بورسی در تابستان 1403، حدود 152 هزار میلیارد تومان سود خالص ساختهاند که نسبت به تابستان سال قبل تنها 2 درصد افزایش یافته است.

همچنین این میزان نسبت به بهار امسال 3 درصد بهبود یافته است.

این در حالی است که دلار نیما بهطور میانگین در تابستان 1402، حدود 37 هزار تومان بوده و اکنون به 44 هزار تومان رسیده است.

به عبارت بهتر، سود دلاری تابستان امسال نسبت به سال قبل، افت 14 درصدی را تجربه کرده است.

این شرکتها در ششماه ابتدایی امسال نزدیک به 300 هزار میلیارد تومان سود ساختهاند که در مقایسه با شش ماه ابتدایی سال 1402 کاهش 2 درصدی را نشان میدهد.

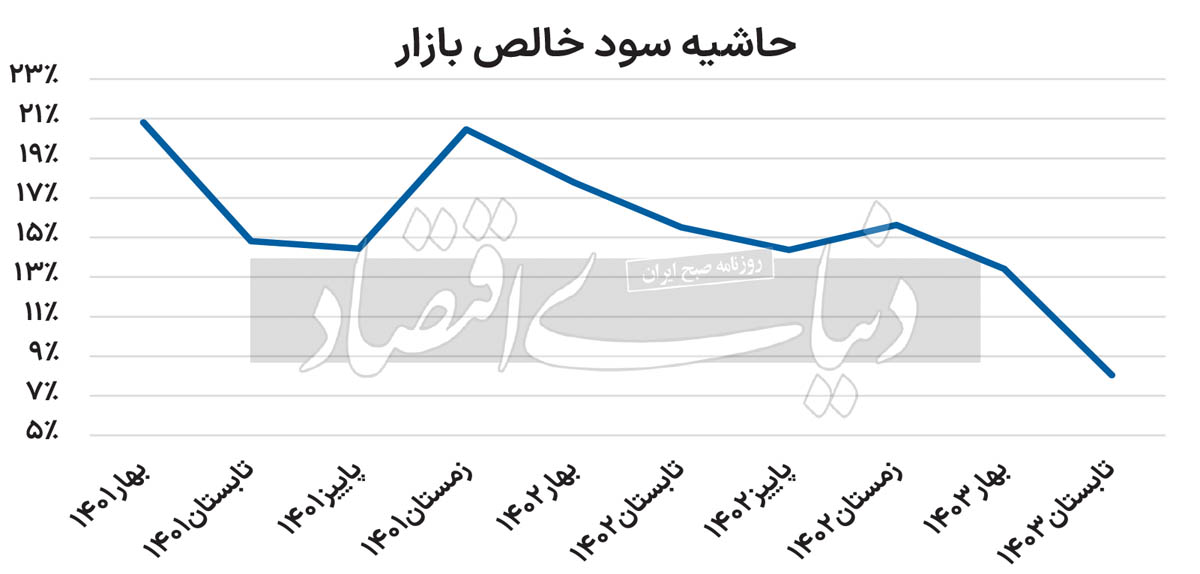

ضمن آنکه حاشیه سود تابستان از 16 درصد در تابستان سال قبل و 13 درصد در بهار سال جاری به 8 درصد رسیده است.

حاشیه سود شش ماه امسال نیز به 10 درصد کاهش یافته، در حالی که در مدت مشابه سال قبل حاشیه سود بازار 17 درصد بوده است.

بر خلاف درآمد شرکتها که در گزارشهای ماهانه مورد بررسی قرار میگرفت، گزارشهای سودآوری اصلا جذاب نیست.

دلار نیما با نزدیک شدن به 50 هزار تومان هنوز موفق نشده است تورم هزینههای شرکتها را پوشش دهد.

زنجیره فولاد شکست؟

در میان صنایعی که گزارشهای نیمه اول خود را منتشر کردهاند، صنعت فولاد یکی از عملکردهای بد را در میان بورسیها داشت.

این صنعت که تاثیر قابلتوجهی بر سود و زیان کل بازار دارد، در تابستان سالجاری افت 13 درصدی سود خالص را نسبت به تابستان سال گذشته تجربه کرده است؛ این در حالی است که افت 20 درصدی در مقایسه با سود بهار، قابلتوجه است.

پایینماندن قیمتهای جهانی فولاد و رشد اندک دلار نیما بهطور میانگین، از دلایل اصلی این فاجعه است.

همچنین کاهش سوبسید دولت بر صنایع سنگآهن و فولاد بیتاثیر نبوده است؛ به طوری که سنگآهنیها نیز حاشیه سودی معادل نصف حاشیه سود بهار داشتند.

«فسپا» و «فولاد» با P/E آیندهنگر پایین و ثبات حاشیه سود، بهترین نمادهای صنعت فولاد هستند.

«فزر» و «کگل» نیز بهترین نمادهای کانیهای فلزی به شمار میروند.

عملکرد سبز سیمانیها

سیمانیها تنها گروهی هستند که از ورطه تورم هزینههای صنعت تا حدودی جان سالم به در بردهاند.

این صنعت برخلاف کاهش تولید در تابستان موفق شد با نرخهای بالا در بورسکالا و رقابت در این بازار عملکرد درآمدی خوبی را به ثبت برساند.

هرچند این صنعت حاشیه سودی پایینتر از بهار امسال و تابستان گذشته را ثبت کرده است.

سود خالص کل صنعت با افت 20 درصدی نسبت به تابستان گذشته به 4 هزار میلیارد تومان رسیده است.

«سخاش» و «سآبیک» بهترین گزینههای این صنعت هستند.

فلزات گرانبها در سایه رشد قیمتهای جهانی

صنعت فلزات گرانبها، در تابستان 19 همت سود ساخته که در قیاس با تابستان قبل 6 درصد کاهش داشته است.

همچنین سطح درآمدها نسبت به بهار بهبود یافته؛ اما این صنعت نیز از کاهش حاشیه سود در امان نمانده است.

با این حال با سود خوب تابستان این صنعت درآمد ششماه امسال نسبت به سال قبل تغییری نکرده است؛ در حالی که سایر صنایع در این مقیاس اوضاع خوبی ندارند.

هر چند این صنعت نیز با رشد هزینه انرژی و سایر عوامل تورمی دست و پنجه نرم کرده، اما رشد قیمتهای جهانی و افزایش نرخ دلار نیما به کمک این صنعت آمده است.

در این صنعت نمادهای «فسوژ»، «فباهنر»، «فگستر» و «فنوال» به لحاظ گزارشی و قیمتی مناسب حضور در سبدهای سرمایهگذاری هستند.

افزایش ریسک در پالایشیها

شرکتهای فعال در صنعت پالایشی با افت قیمت نفت نسبت به بهار دوسال گذشته، کاهش کرکاسپرد را تجربه کردند؛ بهطوری که اختلاف قیمت فرآوردههای نفتی و نفت به پایینترین سطوح تاریخی رسیده است.

ضمن آنکه ریسک قیمتگذاری و فرمول قیمتی در این صنعت همچنان پابرجاست.

سود خالص این صنعت در تابستان درحالی به 16 همت رسیده که با افت عظیم 61 درصدی نسبت به تابستان قبل همراه شده است.

با این حال همچنان سطح سودآوری این صنعت نسبت به بهار 10 درصد بالاتر است.

در گروه پالایشی، «شتران» با P/E آیندهنگر 3.8 واحدی و گزارش خوبی که نسبت به بهار منتشر شده است، بهترین گزینه است.

اما در میان روانکاران، «شسپا» کاندیدای مناسبی برای سهامداران است.

اوره؛ صنعت پربازده نیمه اول

قیمت اوره جهانی در سطوح نسبتا بالایی نسبت به چندماه قبل خود قرار دارد.

گزارش درآمدی صنعت اوره ایران نشان داد که با رشد دلار نیما، فروش خوبی نصیب این صنعت شده است.

با وجود آنکه گزارشهای سالانه «شپدیس» هنوز منتشر نشده و از لحاظ کردن سود این نماد در کل صنعت صرف نظر شده است، اما شرکتهای مشابه عملکرد خوبی داشتند.

با این حال، در میان سایر نمادهای باقیمانده و با توجه به آنکه سود تابستان «شیراز» از کل صنعت بیشتر رشد کرده است و P/E پایینی دارد، این نماد میتواند گزینه خوبی باشد.

همچنین «کرماشا» به دلیل عقبماندگی قیمتی و ثبات حاشیه سود، اوضاع خوبی دارد.

هرچند گزارش «شپدیس» در آینده به افزایش تقاضا در این نماد کمک خواهد کرد.

اوجگیری شیمیاییها در تابستان

صنعت شیمیایی، بیشترین تاثیر را از دلار نیما میپذیرد؛ بهطوری که با رشد قیمت ارز در نیمه اول و بهخصوص تابستان این صنعت خوش درخشید؛ چرا که سطح P/E این صنعت از میانه تاریخی آن بالاتر قرار گرفت و با بازدهی 2 درصدی در نیمه اول سال، سپر خوبی در برابر ریزشها بود.

این صنعت که در تابستان سود خالص بیش از 31.5 همتی را ثبت کرده، گزارشهای درآمدی خوبی نیز در ماههای اخیر منتشر کرده و با رکوردهای درآمدی، خودی نشان داده است.

سود خالص تابستان این صنعت با رشد 64 درصدی نسبت به تابستان قبل، همراه بوده؛ این در حالی است که سطح حاشیه سود بهشدت کاهش یافته است.

این صنعت جزو معدود صنایعی است که سود دلاری خود را افزایش داده است.

در شش ماه اول سال سود خالص به 61 همت رسید که نسبت به مدت مشابه سال قبل 28 درصد افزایش نشان میدهد.

در میان شیمیاییها میتوان نمادهایی را که P/E خوبی دارند و حاشیه سود باثباتتری داشتند انتخاب کرد.

همچنین رشد خوب سود دلاری تابستان نسبت به تابستان قبل را نیز میتوان مدنظر قرار داد.

بر این اساس، احتمالا «شاملا» عملکرد خوبی داشته است.

صنعت دوده از این فیلتر خارج نشد. اما متانولیها بهخصوص «زاگرس» و «شخارک» با رشد حاشیه سود و بهبود سودآوری به واسطه رشد قیمتهای جهانی و دلار نیما حال خوبی دارند.

این درحالی است که «بوعلی»، «شکلر» و «نوری» نیز جذاب هستند.

سال سخت داروییها

شرکتهای دارویی بازار سرمایه در نیمه نخست 1403 متوسط نزول قیمتی 11 درصدی را تجربه کردهاند.

این در حالی است که شاخص کل بازار سرمایه طی مدت یادشده نزول 4.5 درصدی را تجربه کرده که به معنای افت بیش از دو برابر شرکتهای دارویی در قیاس با شاخص کل بورس است.

برخلاف انتظار عموم فعالان، داروسازان سال خوبی را پشت سر نگذاشتند؛ چرا که در تمامی دورههای گذشته با نزول متغیرهای مالی همراه شدند که عمده دلیل این موضوع به بحث قیمت دستوری و مطالبات بالای این صنعت از دولت بازمیگردد که موجب شده است داروسازان روزگار خوشی را پشت سر نگذارند و با چالش نقدینگی و عدمتوسعه همراه شوند.

طی نیمه نخست امسال مجموع سود خالص شرکتهای دارویی بازار سرمایه 6 هزار و 126 میلیارد تومان بوده که در قیاس با مدت مشابه سال گذشته 22 درصد افت را تجربه کرده است.

در مقیاس فصلی، تجمیع سود خالص داروییهای بورسی طی فصل تابستان امسال 2 هزار و 629 میلیارد تومان به ثبت رسید که در مقایسه با تابستان 1402 نزول 35 درصدی را تجربه کرده است.

مقایسه سود تابستان این صنعت با بهار از افت 25 درصدی سود خالص داروییها حکایت دارد.

ارزیابی دلاری سود شرکتهای دارویی میتواند تصویر بهتری از عملکرد این صنعت نشان دهد.

بر این اساس مجموع سود خالص دلاری ششماهه و تابستان صنعت دارو بهترتیب نزول 31 و 45 درصدی را در قیاس با مدت مشابه سال گذشته تجربه کرده است.

افت سودآوری موجب کاهش یکپارچه در حاشیه سودهای صنعت دارو شده است.

متوسط حاشیه سود تابستان امسال داروییها 5 درصد به ثبت رسیده که در مقایسه با بهار امسال 6 درصد و در مقایسه با تابستان سال گذشته 11 درصد نزول را تجربه کرده است.

این افت در بازه ششماهه نیز تجربه شده است.

در مقیاس ششماه نخست امسال حاشیه سود داروسازان 7 درصد به ثبت رسیده که در مقایسه با مدت مشابه سال قبل 9 درصد کاهش یافته است.

از میان 33 نماد صنعت دارو، شرکت «درازک» در ششماه امسال عملکرد بسیار خوبی را از خود به نمایش گذاشته است.

سود دلاری شرکت مذکور در دوره ششماهه نسبت به مدت مشابه سال گذشته 726 درصد رشد داشته است.

چرخ تایرسازان چرخید

تایرسازان در دوره ششماهه امسال میانگین رشد قیمتی 14.4 درصدی را تجربه کردند.

این در حالی است که عمده صنایع بورسی در ششماه امسال با نزول قیمت همراه شدند و شاخص کل بورس نیز افت بیش از 4 درصدی را به ثبت رسانده است.

تایرسازان سال بسیار خوبی را پشت سر گذاشتند و درآمد و سودآوری این صنعت با رشد چشمگیری همراه شد.

دلیل اصلی این موضوع، تامین بهموقع ارز برای واردات مواداولیه این صنعت و دریافت چندمرتبهای مجوز افزایش نرخ توسط این صنعت است.

نسبت قیمت به سود هر سهم تایرسازان در حال حاضر در محدوده 5.3 واحدی قرار دارد که نسبت به میانه تاریخی نسبت خود گپ 35 درصدی دارد که به معنای جذابیت قیمتی نمادهای تایرساز است. د

ر بازه ششماهه، طی نیمه نخست امسال سود خالص لاستیکسازان 2 هزار و 925 میلیارد تومان به ثبت رسیده که در مقایسه با دوره مشابه سال گذشته 64 درصد جهش مثبت داشته است.

سود خالص تابستان این صنعت یکهزار و 443 میلیارد تومان به ثبت رسید که در قیاس با تابستان سال گذشته افزایش 46 درصدی را تجربه کرده است.

از لحاظ دلاری نیز سود تایرسازان با افزایش چشمگیر همراه بوده است.

سود خالص دلاری این صنعت در بازه ششماهه امسال 44 درصد نسبت به نیمه نخست 1402 افزایش یافته است.

در تابستان نیز سود دلاری تایرسازان با افزایش 23 درصدی به 32.437 هزار دلار افزایش یافته است.

با وجود جهش سودآوری تایرسازان در دورههای اخیر، حاشیه سود با کاهش همراه بوده است.

متوسط حاشیه سود ششماهه این صنعت 11 درصد بوده که در قیاس با دوره مشابه سال قبل 2 درصد نزول داشته است.

در تابستان نیز نزول 7 درصدی حاشیه سود در قیاس با تابستان سال گذشته رقم خورده است.

از میان 9 نماد بورسی لاستیک و پلاستیک، شرکت «پارتا» با ثبت جهش یکهزار و 557 درصدی سود دلاری خود طی نیمه نخست امسال بهترین عملکرد را نسبت به شرکتهای همگروه داشته است.

«خزامیا» در تیررس خودروسازان

شرکتهای خودروساز بورسی در نیمه نخست 1403 نزول قیمتی 20.3 درصدی را تجربه کردند.

در نیمه نخست 1403 خودروسازان بورسی زیان 9 هزار و 576 میلیارد تومانی را تجربه کردند.

طی مقیاس فصلی زیان تابستان این صنعت 2 هزار و 611 میلیارد تومان بوده است.

متغیرهای ارزیابی سود و زیان خودروییها با کاهش همراه بوده است. طی تابستان امسال متوسط حاشیه سود این صنعت منفی 3 درصد به ثبت رسید که در قیاس با تابستان سال قبل بهبود 15 درصدی را تجربه کرده است.

در بازه ششماهه نیز بهبود حاشیه سود این صنعت مشهود است.

متوسط حاشیه سود خودروییها در نیمه نخست امسال منفی 5 درصد بوده که نسبت به مدت مشابه سال گذشته 9 درصد بهبود را تجربه کرده است.

در میان شششرکت تولیدکننده صنعت خودرو اکثر خودروسازان در بازه ششماهه امسال با نزول سود دلاری همراه بودهاند.

در این بین «خزامیا» با ثبت رشد 27 درصدی سود دلاری 6ماهه خود عملکرد بهتری را در قیاس با شرکتهای همگروه خود نشان داده است.

ثبات نسبی کاشیسازان

شرکتهای کاشیوسرامیک بورسی در نیمه نخست امسال همچون شاخص کل بورس نزول 4.6 درصد قیمتی را تجربه کردند.

سود خالص ششماه امسال این صنعت در مجموع 536 میلیارد تومان بوده که در مقایسه با ششماه مشابه سال گذشته 37 درصد کاهش یافته است.

در تابستان امسال مجموع سود خالص کاشیسازان 118 میلیارد تومان بوده که در مقایسه با تابستان سال قبل 74 درصد نزول را تجربه کرده است.

عامل اصلی در کاهش شدید سودآوری این صنعت را میتوان بحث قیمت دستوری دانست که کمر کاشیسازان را فلج کرده است.

از لحاظ دلاری نیز کاهش سود دلاری کاشیسازان کاملا مشهود است.

سود خالص دلاری این صنعت در بازه ششماهه و تابستان امسال بهترتیب کاهش 44 و 78 درصدی را تجربه کرده است.

همگام با نزول سودآوری، حاشیه سود این صنعت نیز کاهش یافته است.

متوسط حاشیه سود ششماه نخست امسال با افت 14واحد درصدی نسبت به تابستان 1402 به 13 درصد کاهش یافته است.

در تابستان نیز متوسط حاشیه سود این صنعت کاهش یافته است.

متوسط حاشیه سود این صنعت در دومین فصل 1403 به 5 درصد تنزل یافته که در قیاس با مدت مشابه سال گذشته 21 درصد افت را تجربه کرده است.

تمامی شرکتهای کاشیساز بازار سرمایه در دوره ششماهه امسال با نزول سود دلاری همراه بودند.

در این بین شرکت «کلوند» کاهش کمتری را به لحاظ سود دلاری تجربه کرده و سود دلاری ششماهه این شرکت تنها 3 درصد نسبت به دوره مشابه افت کرده است.

«شپاکسا» از قعر تا عرش

شرکتهای شوینده بازار سرمایه که تحت عنوان صنعت محصولات پاککننده شناخته میشوند، طی ششماه امسال نزول 2.6 درصدی را تجربه کردند.

سود ششماه امسال این صنعت 2 هزار و 285 میلیارد تومان به ثبت رسید که در مقایسه با مدت مشابه سال قبل 23 درصد افزایش یافته است.

سود خالص تابستان این صنعت یکهزار و 492 میلیارد تومان به ثبت رسیده که در قیاس با تابستان سال قبل افزایش 52 درصدی داشته است.

سود خالص تابستان امسال پاککنندهها در قیاس با بهار امسال نیز 88 درصد افزایش را تجربه کرده است.

با وجود رشد خوب سودآوری این صنعت، حاشیه سود آن با کاهش همراه شده است.

متوسط حاشیه سود ششماهه شویندهها طی نیمه نخست امسال 13 درصد بوده که در مقایسه با دوره مشابه 3 درصد کاهش یافته است.

همچنین حاشیه سود تابستان این صنعت با نزول 3 درصدی نسبت به دوره مشابه به 13 درصد تنزل یافته است.

از میان هفت نماد شوینده بازار سرمایه، «شپاکسا» با جهش 120 درصدی سود خالص خود طی ششماه نخست امسال برترین شرکت تولیدکننده محصولات پاککننده بازار سرمایه بوده است.

شیرینی قندیها کم شد؟

شرکتهای قندوشکری بازار سرمایه طی دوره ششماهه امسال متوسط کاهش قیمت 13.9 درصدی را تجربه کردند که این نزول بیش از سهبرابر کاهش شاخص کل بورس در این مدت است.

سود خالص ششماهه این صنعت 825 میلیارد تومان بوده که در قیاس با مدت مشابه سال گذشته 22 درصد تنزل یافته است.

سود خالص تابستان قندوشکریها 540 میلیارد تومان بوده که در مقایسه با تابستان 1402 کاهش 2 درصدی را تجربه کرده است.

ارزیابی دلاری سودآوری این صنعت نشان میدهد که عمدتا با کاهش سود دلاری در دورههای اخیر همراه بودهاند.

طی نیمه نخست امسال و تابستان سالجاری سود خالص دلاری شرکتهای قندوشکری بازار سرمایه بهترتیب با کاهش 32 و 18 درصد همراه شده است.

در کنار نزول سودآوری، حاشیه سود این صنعت نیز با افت همراه شده است.

در ششماه امسال میانگین حاشیه سود قندوشکریهای بازار سرمایه 13 درصد بوده که در قیاس با دوره مشابه 8 واحد درصد کاهش یافته است.

در تابستان نیز متغیرهای سودآوری با نزول همراه شده و بهطور متوسط 13 درصد بوده که در مقایسه با دوره مشابه 10 درصد کاهش یافته است.

در میان 12 نماد قندوشکری بازار سرمایه، «قصفها» با ثبت جهش 227 درصدی سود دلاری خود طی دوره ششماه نخست امسال برترین عملکرد را نسبت به شرکتهای همگروهی خود تجربه کرده است.